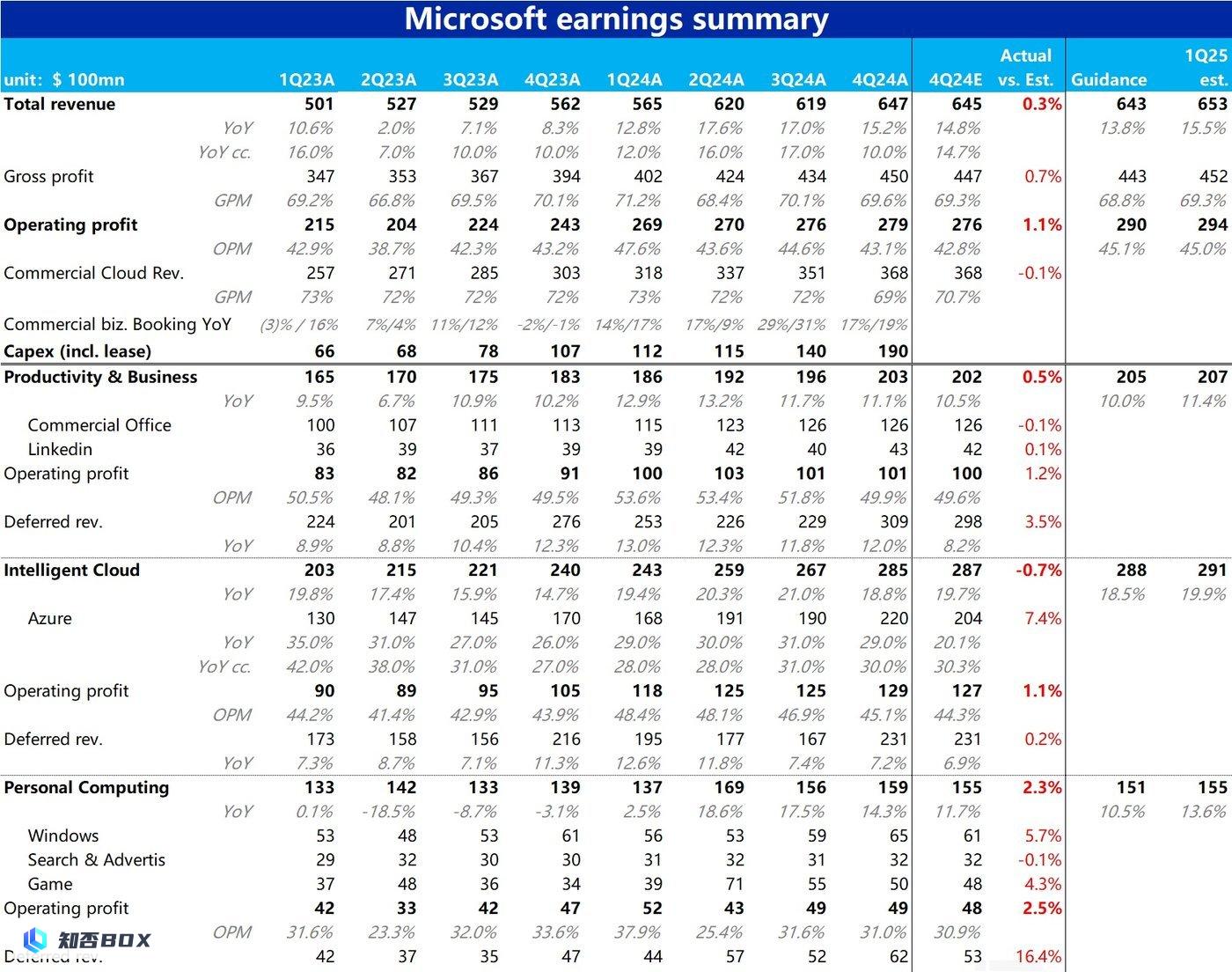

微软 (MSFT) 7 月 30 日美股盘后公布了截至 6 月底的 2024 财年四季度财报。虽然从绝对角度来看,营收和经营利润双 15% 的增长显然无法称之为差。但在高预期和高估值下,没有明显亮点的业绩,即会导致回调的压力。而AI 投入不断攀升,但贡献的增量收入却无明显增长,则是对微软乃至整个 AI 中小游相关产业最大问题,具体要点如下:

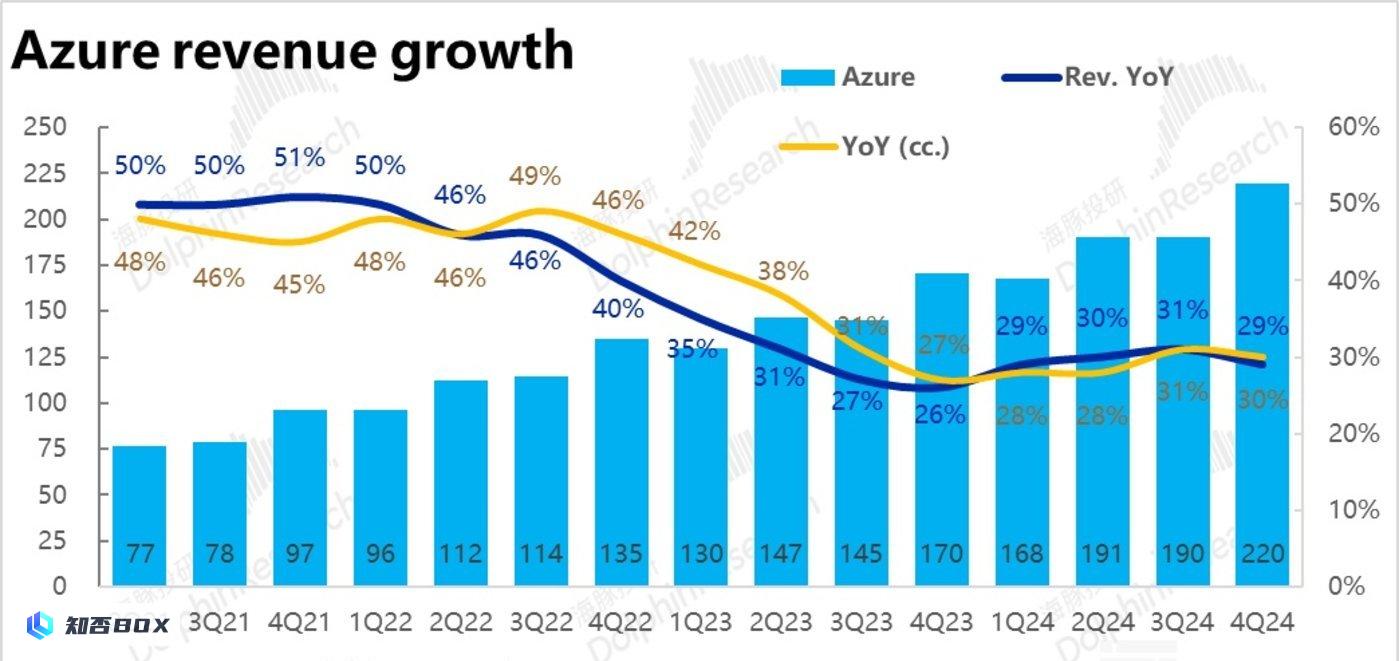

1、“顶梁柱” 的 Azure 没能带来惊喜: Azure 作为与人工智能最为相关的业务,并且为公司贡献了最多的增量营收,被视为整个市场最为关注的焦点。与市场先前普遍乐观的预期相比,Azure 本季的实际同比增长率和恒定汇率下增长率分别为29%和30%,环比则分别下降了2个百分点和1个百分点。尽管绝对增速仍然不低,但在高预期的背景下仍让人感到失望。据公司管理层披露,本季与人工智能相关的收入已经占到了总收入的8%,较上一季度提升了1个百分点,但增速并不明显。人工智能在收入贡献方面仍未显示出明显的加速迹象。

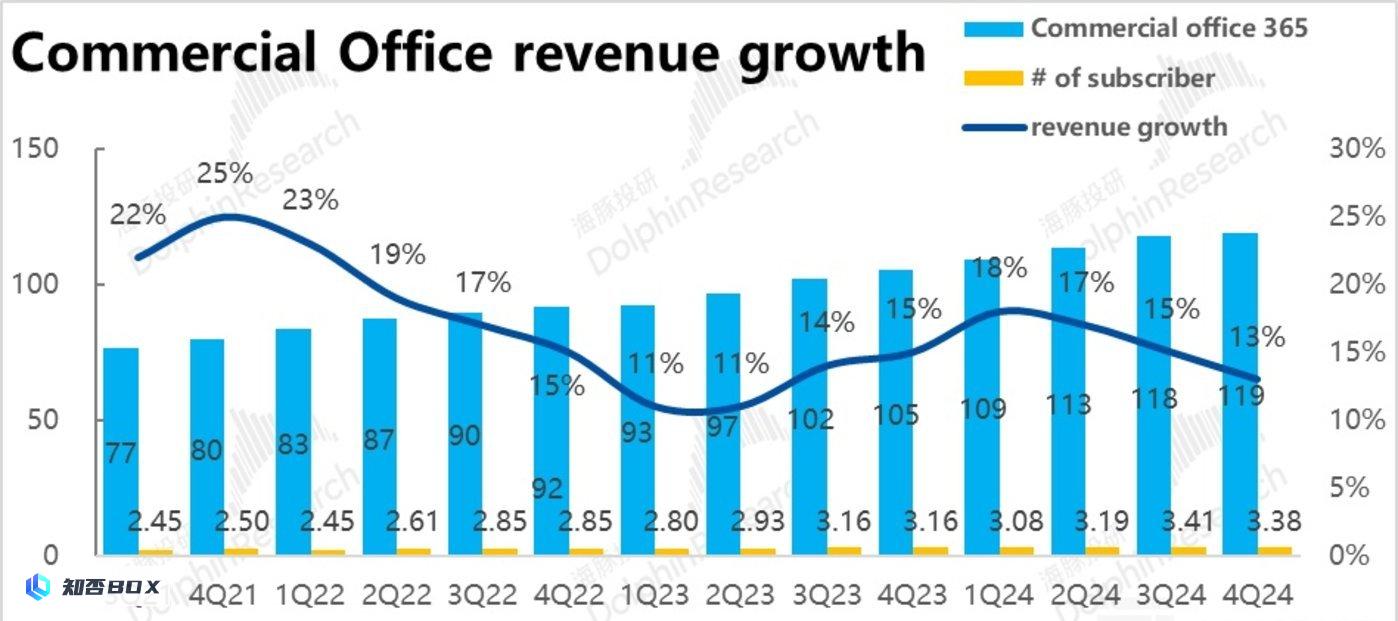

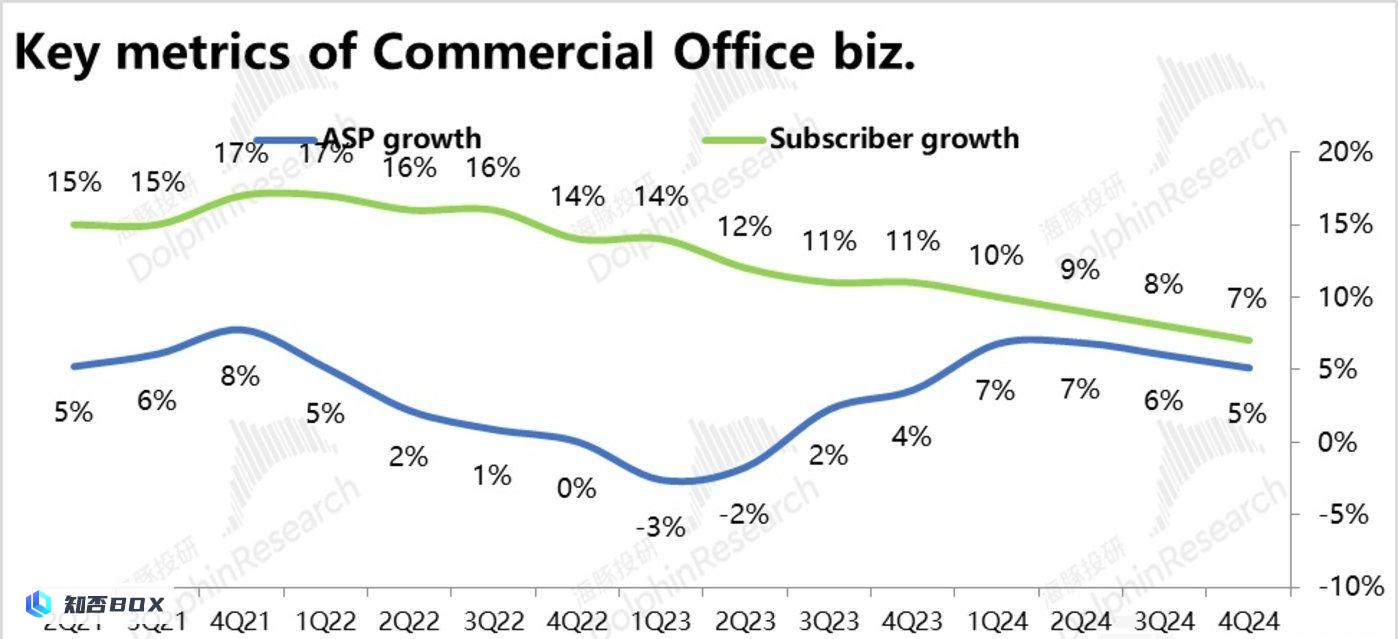

2、Office 业务增长平平,Copilot 推广预期内迟缓: 与人工智能紧密结合的 Office 365 业务本季收入增长 13%,较上季度同比环比降速约 2 个百分点。由于 Copilot 等人工智能功能的推广尚未出现突破性增长已成为行业共识,而企业用户数量的增长变得越来越困难。在缺乏通过 Copilot 等附加功能提升价格的情况下,企业版 Office 的收入增长也未显示明显改善。

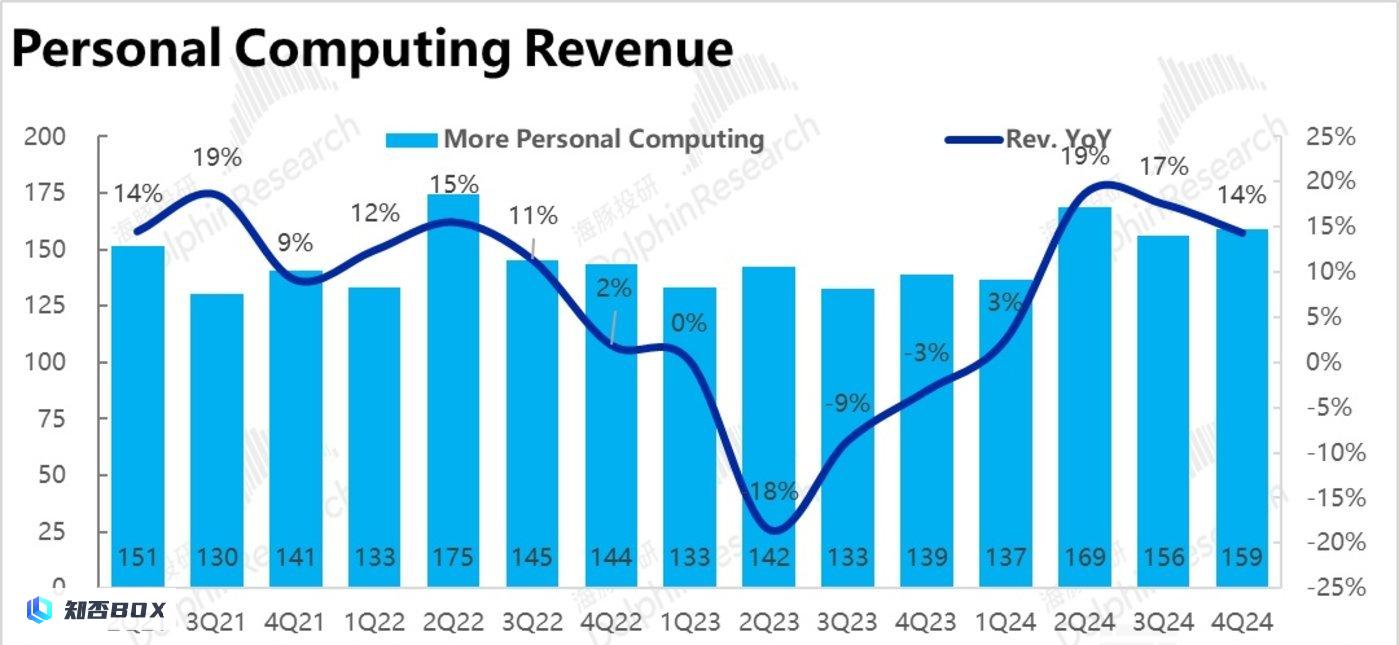

3、“AI PC” 的时刻仍需等待: 个人计算板块的本季剔除并表暴雪影响后,可比营收增速为 2%,仍在低位。其中Windows OEM 业务收入同比增长 4%,和当季 PC 出货量接近,没有明显提速。虽然微软先前已推出了 AI PC 产品,但在缺乏爆款 AI 应用的情况下,尚不能真正刺激换机周期的到来。

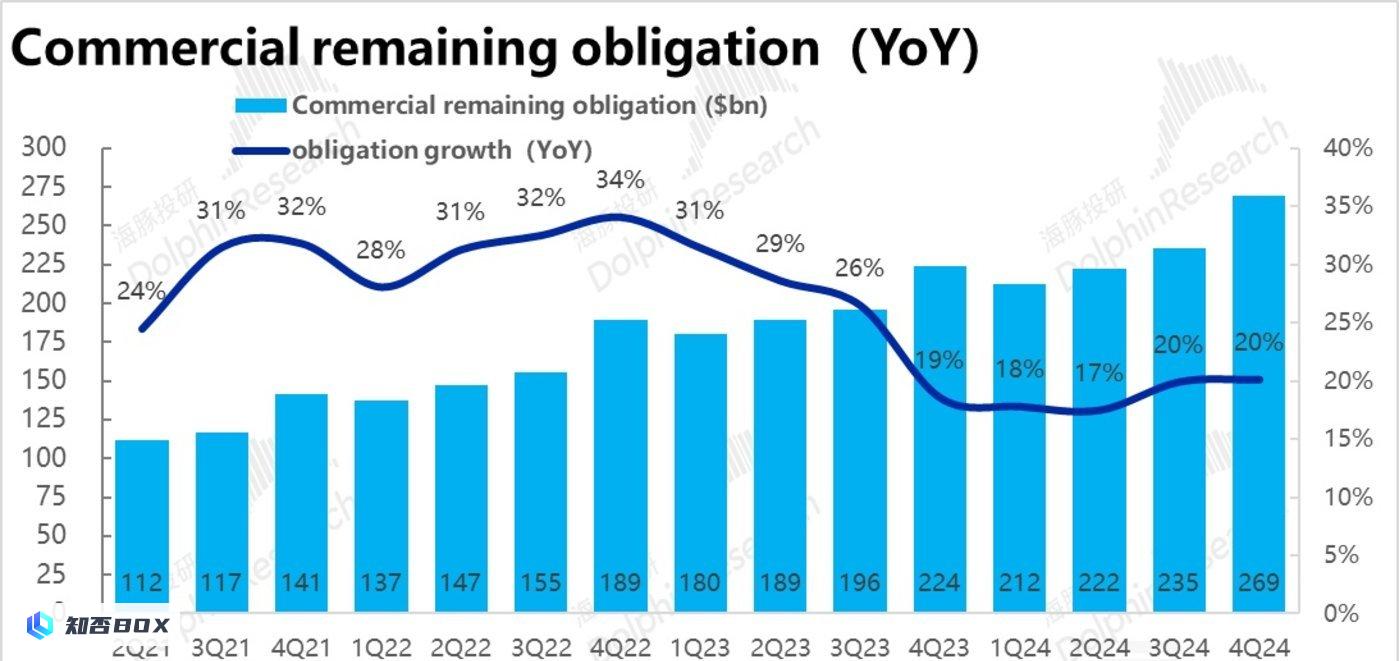

原文内容无需修改。4、营收领先指标巨大波动:新签企业云合同金额增速从上季的 29% 大幅下滑到 17%。恒定汇率下,增速同样环比下滑了 12pct。虽然尚无法判断本季的波动是反映了增量需求的减弱,还只是单纯的季节性波动,但在本季营收增长已环比放缓的同时,领先指标同样走弱多少是一个让人担忧的信号。

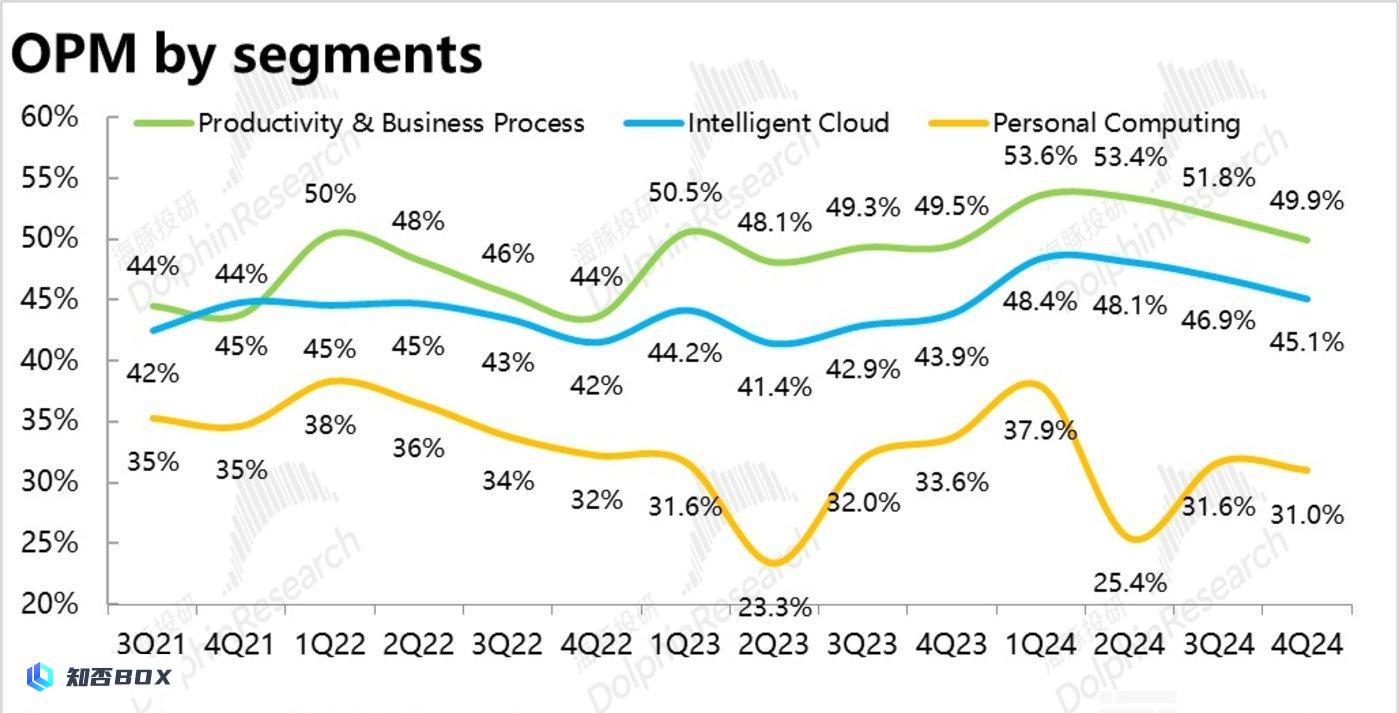

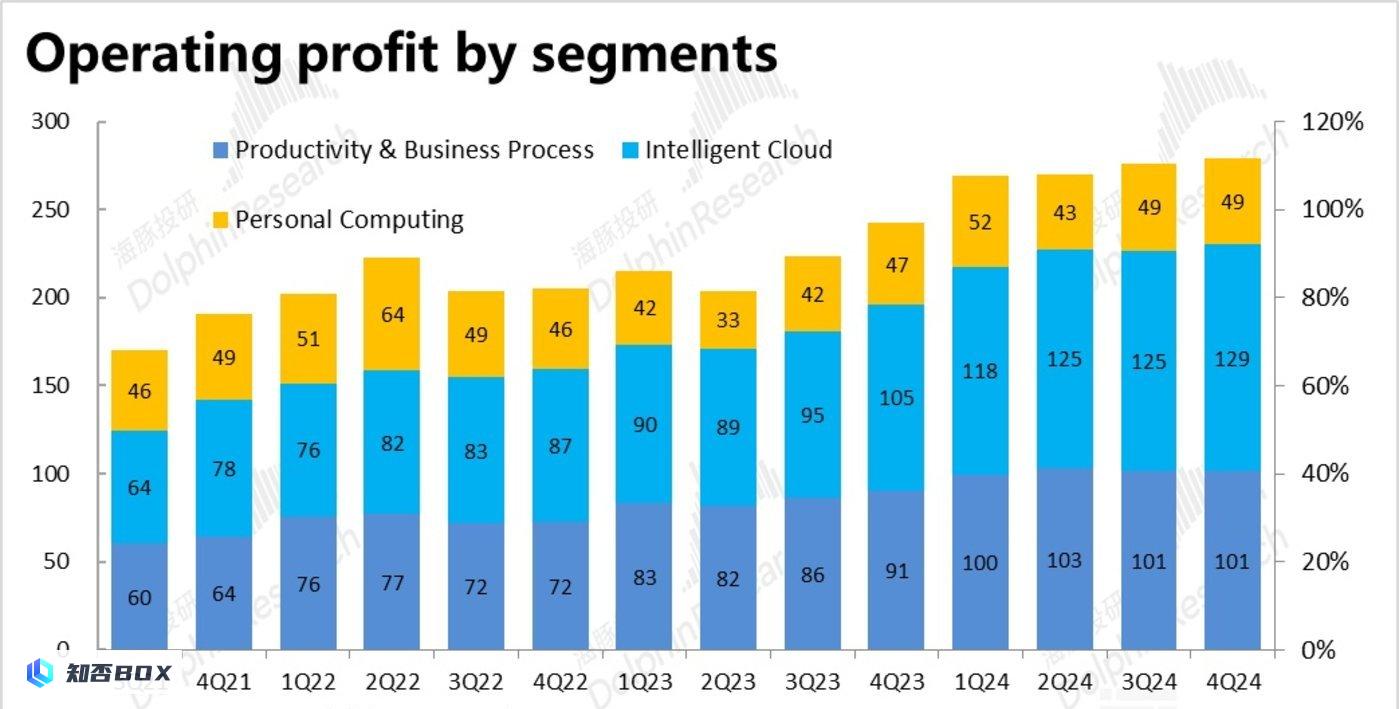

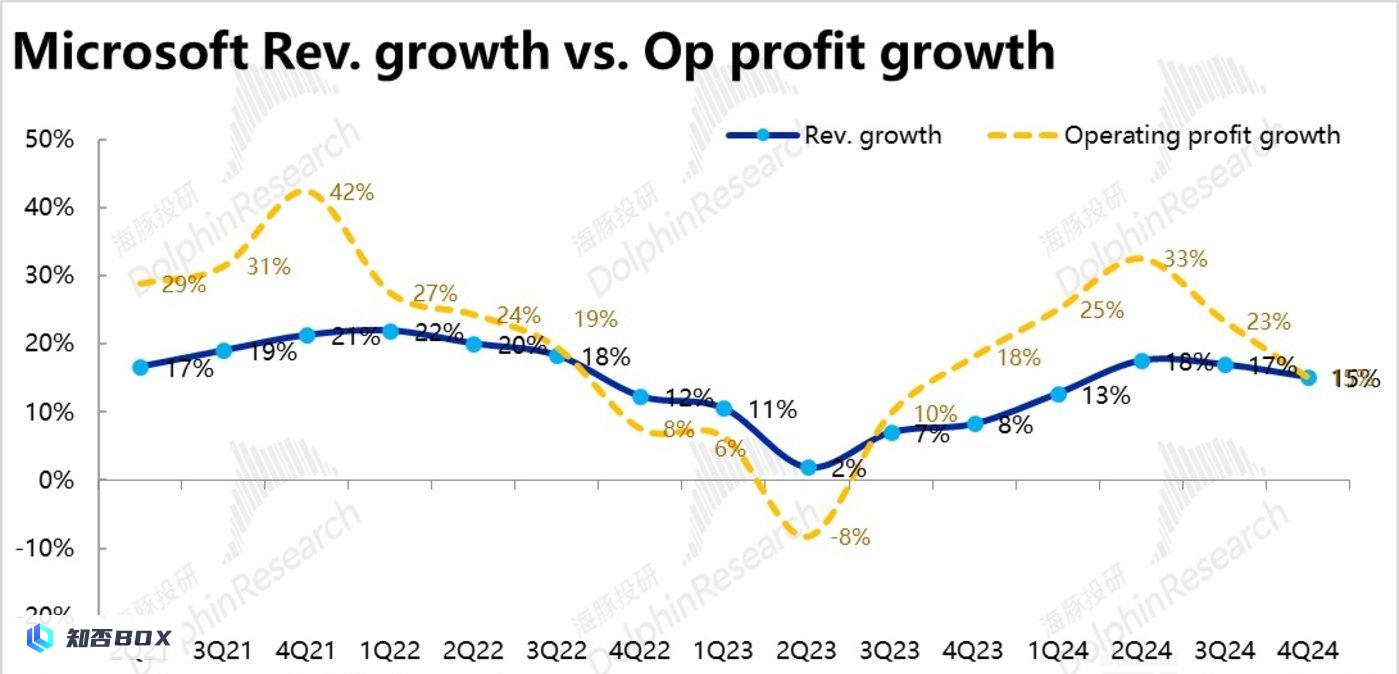

5、营收趋缓、投入增加、盈利提速周期告终? 由于三大板块普遍的增长速度放缓,微软整体营收本季同比增长了 15%,较上季放缓 2 个百分点。同时经营利润也同比增长 15%,较前两个季度的放缓更为明显,已和收入增速完全同步。经营利润率也自 24 财年以来首次同比下降(-0.1个百分点)。

经营利润率的下滑的主要原因是,毛利率下降了 0.5 个百分点,研发费率则同比提升了 0.4 个百分点, 尽管营销和管理费用仍在同比收缩,最终导致经营利润率仍下降了 0.1 个百分点。可见,尽管微软在其他费用支出上仍相当节俭,但 AI 相关投入导致的折旧、研发人员和设备的投入扔给利润率带来了不小的压力。

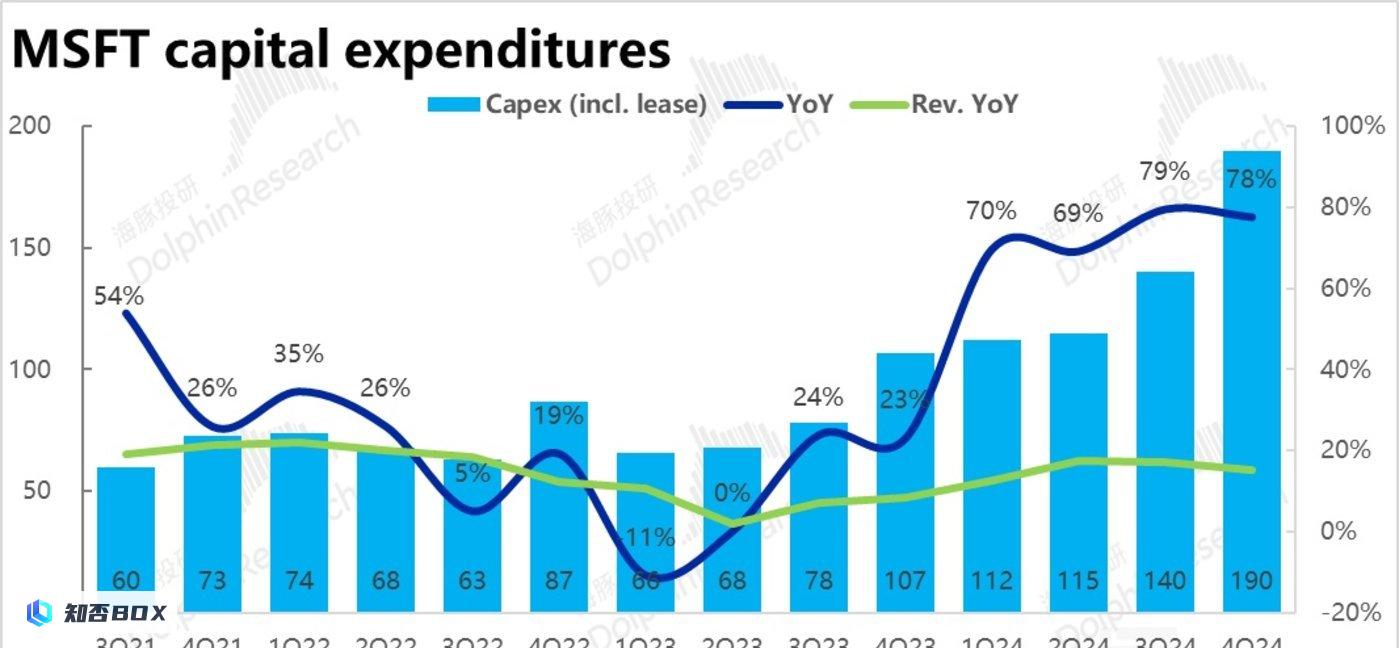

而本季的 Capex 投入再度环比提升 36% 到$190 亿,年化后已相当于 25 财年预期经营利润的 7~8 成,如此巨大的投入下,后续利润率恐怕有更大的压力。

6、下季度指引是过于保守 or 真差?针对 25 财年一季度的指引,三大板块的营收,和公司整体的毛利、经营利润指引中值,普遍比市场原本预期略低小几亿。虽然差距并不大,微软也普遍有指引保守的习惯,实际交付情况大多高于指引上限。但所以指引指标全面低于预期无疑是偏负面的。最关键的 Azure 恒定汇率增速公司预期在 28%~29% 较本季度继续下行,也略低于预期。仍未见 AI 需求引发收入明显提速的迹象。

海豚投研观点:

如前文所述,营收和经营利润双增长15%,以及Azure达到29%的收入增速,从绝对角度来看并不差,甚至可以说有相当不错的增长。但问题在于微软目前的市盈率约为25倍,相当于其30倍左右的年利润,15%左右的盈利增长预期显然也是难以支撑的。

市场愿意给微软明显估值溢价的原因来自于投资者对人工智能后续可观增量营收的想象,以及微软在人工智能赛道的中下游中相对最高的可见性。因此,本季和对下季度的指引中无论是 Azure 还是 Office copilot 等与人工智能最密切的业务都没有能明显体现出人工智能带来的增量收入空间,而大幅提升的资本支出投入则已经开始,并且会继续拖累公司的盈利。这势必会让市场考虑人工智能是否真的能够带来的收入超过投入,以及投资回报率是否具有吸引力。

但同样的,近 1-2 季度没能明显提速的营收也无法证伪中长期(可能最早在 25 下半年)内 AI 的想象空间。因此我们认为,本次业绩后微软大概率会短暂回调一段时间,但尚不会导致中期尺度内估值逻辑的大幅下修。

以下是财务报表详细分析:

一、Azure 和 Copilot 都未能验证 “AI” 时刻

1.1 Azure 增速环比略有下降

随着微软(包括其他大科技股估)值不断走高,且传统业务增速和宏观经历都并非乐观的情况下,无论是对业绩还是估值的支撑,可以说全系于 Azure 一身。业绩前外资行对 Azure 的预期也普遍乐观,但实际是 Azure 本季的同比和恒定汇率下增速分别为 29% 和 30%,虽绝对而言增速并不差,但增速分别环比下降了 2pct 和 1pct,相比相当一部分偏乐观投资人原本预期的增长加速,从预期差的角度显然多少是让人失望的。

Explanation: The content provided is already in Chinese and doesn’t require expansion or translation. Therefore, it is returned in its original form as specified.

不过据我们测算,智慧云板块内非 Azure 业务本季度收入增长再度同比转负到约-6%。海豚投研从外行调研中国也关注到目前企业的 IT 投入预算虽已重回增长趋势,但其中相当部分都是用于人工智能相关的投入,导致投向传统需求的预算仍比较紧张。

整体上,由于 Azure 的增长速度减缓,而其他业务再次同比收缩,智慧云板块整体营收增长速度本季环比下降约 2 个百分点至 19%,实际营收略低于预期的 2 亿美元。

1.2 Office 增长缓慢,Copilot 推进无亮点

与 人工智能(AI) 紧密度第二高的 Office 业务中,体量最大的企业 Office 365 本季收入增长 13%,较上季度同样环比降速约 2个百分点。不过,Office Copilot 等 AI 功能被用户采用的进展不佳已算行业共识,市场也并未预期 Office 业务会有多少亮点,实际表现算是验证了预期。

从量价角度拆分来看:1)本季企业 Office 365 订阅客户数同比增长继续放缓到 7%,由于用户渗透率趋于饱和和并不算好的宏观经济预期,用户增长趋缓也已是市场普遍预见到的问题之一。

2)由于用户量难以明显提速,价格是驱动营收增长的主要动力,据我们测算,本季度 Office 365 客单价同比提升了 5%,增速略微放缓 1pct。可见企业增加使用 E5 等高单价产品驱动的客单价提升仍在继续。但因 Copilot 等额外付费功能推进不佳,后续继续提价的空间和速度在收窄。

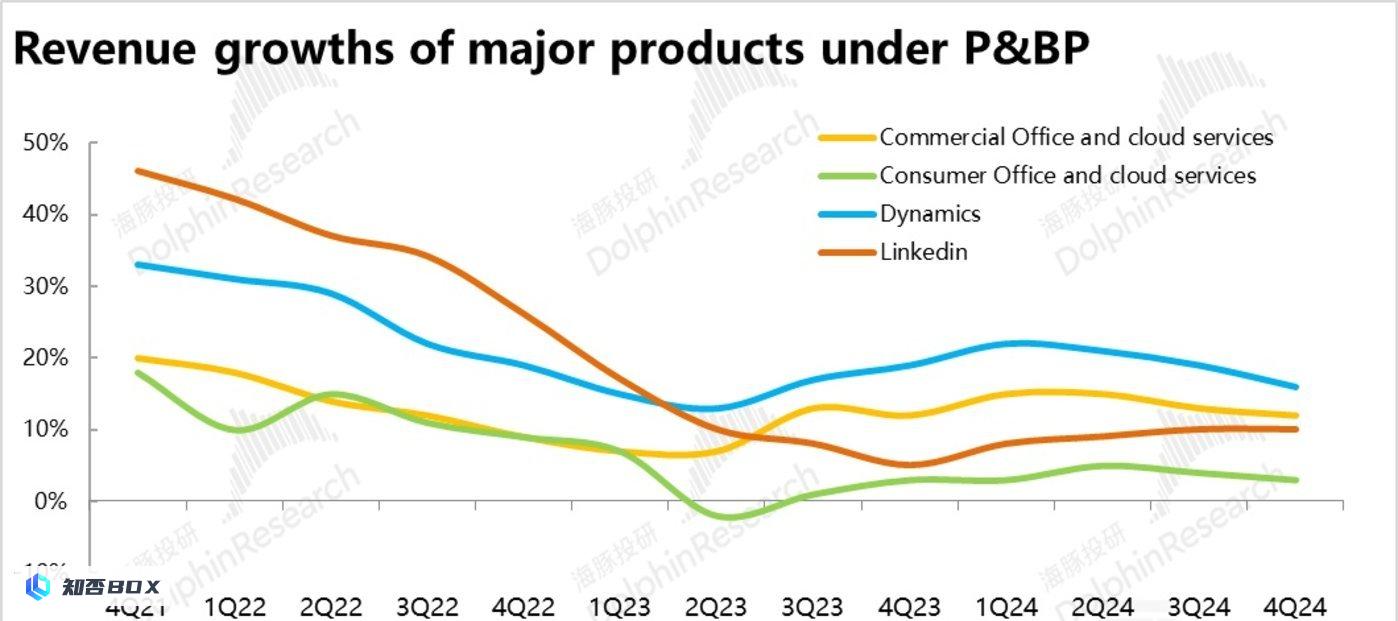

生产力板块中的其他业务中:① 个人 Office 增速在低个位数的水平继续下滑,② Dynamics 的增速同样放缓了 3pct,但 16% 的增速仍是 PBP 板块中增长最快的业务;③ LinkedIn 继续维持 10% 的增速。

整体上,由于 AI 功能未能推进 Commercial Office 这一核心业务的提速,其他业务中大多数也平稳放缓。本季生产力流程板块营收增长 11%,较上季继续降速 1pct,算是预期之内的无亮点。

二、个人电脑板块仍然低迷,广告业务意外加速增长

个人计算板块的本季营收同比增速为十七个百分点,剔除收购影响后,原有业务的可比增速为两个百分点,与上季基本持平,个人计算板块仍处于低位增长状态。实际营收超出市场预期约四亿,但对整体局势无关重要。

细分业务上: ① Windows OEM 业务收入同比增长了 4%,和 PC 出货量增速大体一致。虽然微软已推出了第一批的 “AI PC” 产品,但在 2C 端爆款 AI 应用诞生前,显然不能立刻驱动 PC 的换新周期;

② 收购暴雪后,游戏业务收入同比增长 44%,但其中 48% 是来自并表暴雪的影响,原有业务收入仍是继续下滑的,同样未见扭转趋势;

4)本季广告业务收入同比增长 5%,虽绝对增速不高但环比上季提速了 2pct,剔除买量成本后广告收入增长则达到 19% 较上季提速了 7pct,是本季少有明显提速的细分业务。这或许意味着人工智能功能确实为 Bing Search 带来了更多的用户时长,以及随之而来的广告。关注电话会中对此的解释。

三、营收领先指标的放缓更让人担忧?

对字段内容进行合理性的扩写,不合理或者无法扩写的内容直接原文返回,不用英文解释原因,必须 保留原始html 结构

而反映后续营收增长趋势的领先指标表现出了更为明显的波动。其中,新签企业云合同金额增速从上季的 29% 大幅下滑到 17%。即便是恒定汇率下,增速也环比下滑了 12pct。虽然仅从单个季度的波动,我们尚难以判断这反映的是增量需求的减少,或更多只是季节性的波动,但多少是一个让人担忧的信号。

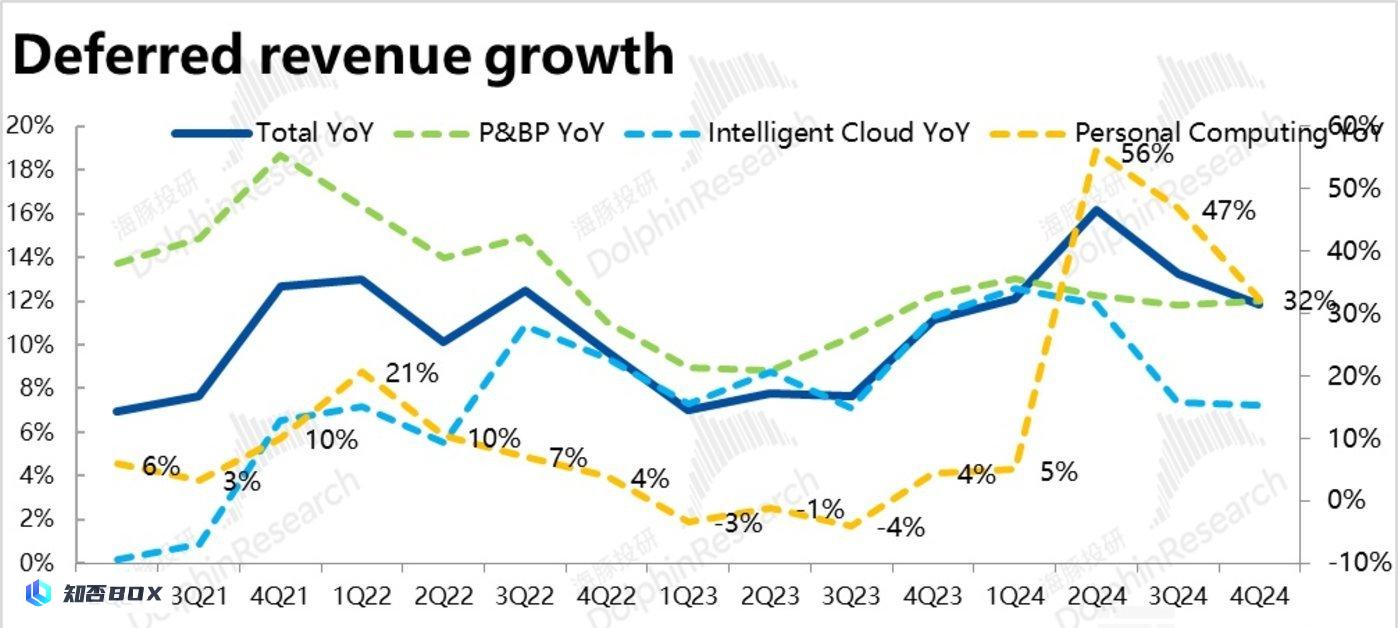

尚未确认收入(递延收入)指标中,P&BP 板块同比增长仍大体持平,但智慧云和个人计算板块都出现了明显的下滑,导致整体递延收入增速进一步下滑 1pct 到 12%。且其中还包含了因并购导致游戏递延收入暴增的影响。

不过,存量的待履约合同余额(即已收到付款未确认收入的递延收入 + 未收到付款但已签订合同的金额)本季为 2350 亿,同比增速则是持平在 20%。虽然当季新增合同放缓,但存量角度尚未出现明显问题。

四、整体业绩:营收未提速、投入增加、盈利提速周期告终?

1)由于三大板块普遍的增长略有放缓,整体营收本季同比增长了15%,较上季放缓了2个百分点,但其中有1个百分点是来自汇率的负面影响。剔除并表暴雪的影响后,总营收实际增速为12.2%。同样是大约环比放缓1个百分点。换言之,整个24财年微软的营收增长实际上一直在12%~14%的小范围内波动,没有特别明显的改善或恶化。

2)从利润角度来看,本季微软的利润达到了450亿美元,同比增长了14.3%,增速环比降低了近4个百分点。毛利率为69.6%,与上个季度相比都下降了0.5个百分点。据公司解释,这一下降部分原因是由于上一财年延长了折旧的利好期结束和并购暴雪的成本。然而,资本支出大幅增加导致折旧和其他成本上升,这也可能是其中的一个原因。

3)费用角度,同比来看微软的营销和管理费率较去年仍同比收缩了 0.5% 和 0.4%,可见微软的费用支出仍是比较谨慎,近期微软继续裁撤数百到小千人的报道也验证了这点。

但研发费用率则是同比提高了 0.4 个百分点,则大概率是因为人工智能相关研发人员和设备投入的增长。

4)整体上,因研发费用和成本的增长高过营销和管理费用的节俭,本季公司的经营利润率是同比下降了 0.1pct 到 43.1%,是24 财年以来内首次利润率同比下降。经营利润同比增长 15%,较前两个季度明显放缓,且已和收入增速完全同频。表明因投入的增加,微软自 3Q23 以来利润增长高于营收的利润改善周期可能将告终。

5)本季度微软的资本支出则是环比增长了36%,大幅增至$190亿。即便假设后续季度不再增长,年化的资本支出也相当于23财年的2.4倍。而760亿的年化投入相当于预期经营利润的70%~80%。这样巨大的投入,势必对盈利产生无法忽视的压力。

6)分板块来看,即便我们忽略因并表拖累了经营利润率的个人 PC 业务,不受影响的生产力和智慧云板块本季经营利润率环比都明显的走低 1pct 以上。