达一季度的财报结果远远超出了市场的预期,这表明人工智能领域的发展势头依然非常强劲。

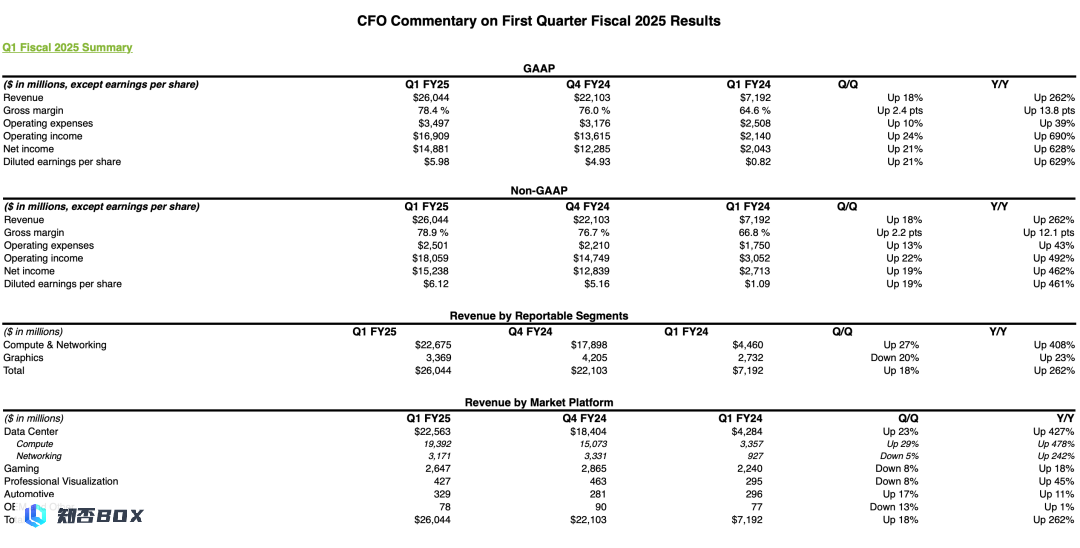

根据财报显示,英伟达在2025财年第一财季(2024年一季度)的总营收达到了260亿美元,同比增长了262%。其中,数据中心收入为225.63亿美元,同比增长了427%。这些数据连续多个季度都创下了新的纪录,远远超出了华尔街的预期。

英伟达首席执行官黄仁勋在财报声明中表示,「下一场工业革命已经开始」。他表示,各国和大量公司正在与英伟达合作,将传统数据中心转型为「人工智能工厂」,生产一种名为「人工智能」的新产品。黄仁勋认为,人工智能将为各个行业带来显著的生产力和收入增长,同时在成本效益和能源效益上也有显著提升。

这些利好消息暂时平息了人们对过去一年数据中心设备支出狂潮可能导致放缓的担忧。财报发布后,英伟达股价上涨了9.32%,超过了1000美元,市值达到了2.55万亿美元,与苹果(2.87万亿美元)只有3200亿美元的差距。今年以来,英伟达股价已经上涨了109.6%。

01

数据中心仍然保持高效运转

英伟达的业务分为四个主要板块:数据中心、游戏、专业可视化和汽车业务。

其中,数据中心业务是最受关注的部分,也是英伟达的核心增长驱动力。在2024财年第四财季,英伟达的数据中心业务收入达到184亿美元,是前一年同期的5倍多,并刷新了前一个财季的历史新高。

其中,数据中心业务是最受关注的部分,也是英伟达的核心增长驱动力。在2024财年第四财季,英伟达的数据中心业务收入达到184亿美元,是前一年同期的5倍多,并刷新了前一个财季的历史新高。数据中心业务的增长势头非常强劲,为英伟达的整体业绩做出了巨大贡献。这一成绩也证明了英伟达在数据中心领域的竞争力和市场份额的增长。英伟达将继续加大对数据中心业务的投入和发展,以进一步巩固其在该领域的领先地位。

英伟达 2025 财年一季度关键财务指标 | 图片来源:财报截图

|英伟达 2025 财年一季度关键财务指标 | 图片来源:财报截图

根据最新数据显示,数据中心业务仍然表现出色。在2025财年第一财季,英伟达的总营收达到260亿美元,其中数据中心业务贡献了226亿美元,同比增长了427%,环比增长了23%。数据中心收入创下了历史新高,占比进一步增长到86.9%。

英伟达首席财务官 Colette Kress 表示,数据中心业务的增长主要得益于 Hopper 架构 GPU(例如 H100)的出货量大幅增加。与去年相比,计算收入增长了超过5倍,网络收入增长了超过3倍。

此次财报中,英伟达首次披露了数据中心业务的具体收入细项。其中,计算收入达到 193.92 亿美元,同比增长 478%;网络收入为 31.71 亿美元,同比增长 242%。计算收入主要来自 Hopper 平台,而网络收入的增长得益于 InfiniBand 端到端解决方案的强劲表现。

此次财报中,英伟达首次披露了数据中心业务的具体收入细项。其中,计算收入达到 193.92 亿美元,同比增长 478%;网络收入为 31.71 亿美元,同比增长 242%。计算收入主要来自 Hopper 平台,而网络收入的增长得益于 InfiniBand 端到端解决方案的强劲表现。计算收入的增长主要是由于Hopper平台的销售额大幅增加,这表明英伟达在计算领域的产品受到了市场的广泛认可和需求的增加。而网络收入的增长主要是由于InfiniBand端到端解决方案的销售额大幅增加,这表明英伟达在网络领域的产品也受到了市场的广泛认可和需求的增加。值得一提的是,目前大型云服务提供商,如亚马逊、Meta、微软和谷歌,大约占英伟达数据中心收入的 40%。此外,许多领先的大型语言模型(LLM)公司,如 OpenAI、The Depth、Anthropic、Character AI、Cohere、Databricks、DeepMind、Meta、Mistral 和 xAI,都在利用云服务构建 NVIDIA AI。

值得一提的是,目前大型云服务提供商,如亚马逊、Meta、微软和谷歌,大约占英伟达数据中心收入的 40%。此外,许多领先的大型语言模型(LLM)公司,如 OpenAI、The Depth、Anthropic、Character AI、Cohere、Databricks、DeepMind、Meta、Mistral 和 xAI,都在利用云服务构建 NVIDIA AI。这些云服务提供商和语言模型公司的合作,为英伟达数据中心带来了丰富的收入来源,并推动了 NVIDIA AI 的发展。当然,英伟达希望业务多元化,不仅依赖于这些大客户。黄仁勋在财报中指出,人工智能正在扩展至各国政府、消费互联网公司、汽车制造商和医疗保健客户,这些新领域可能会在云服务商之外创造多个价值数十亿美元的垂直市场。到第一季度末,英伟达已经与 100 多家客户合作,建立了规模从数百到数万个 GPU 不等的人工智能工厂,有些甚至达到了 10 万个 GPU。

英伟达希望通过与各国政府、消费互联网公司、汽车制造商和医疗保健客户的合作,实现业务多元化。这些新领域可能会在云服务商之外创造多个价值数十亿美元的垂直市场。截至第一季度末,英伟达已经与100多家客户合作,建立了规模从数百到数万个GPU不等的人工智能工厂,有些甚至达到了10万个GPU。

其中,汽车和消费互联网领域表现尤为突出。据英伟达首席财务官 Colette Kress 透露,特斯拉为了进行人工智能(AI)训练,购买了35,000块英伟达 H100 GPU。这些GPU将用于特斯拉最新的自动驾驶系统FSD V12。Kress表示,今年汽车行业将成为英伟达数据中心业务中最大的垂直市场,为公司带来数十亿美元的收入机会。

特斯拉自动驾驶系统 |

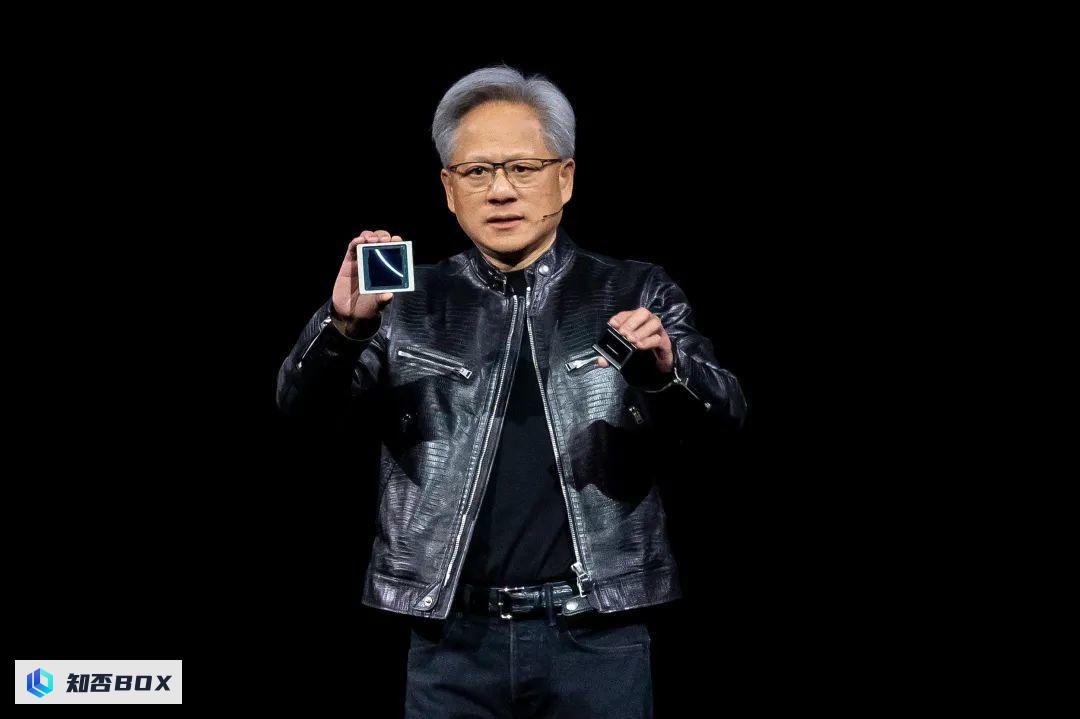

2024 年 GTC 峰会上,黄仁勋展示了新款 Blackwell GPU 芯片 | 图片来源:视觉中国

|特斯拉自动驾驶系统 |

2024 年 GTC 峰会上,黄仁勋展示了新款 Blackwell GPU 芯片 | 图片来源:视觉中国

另一大亮点是 Meta 发布了最新的大型语言模型 Llama 3。该模型在 24,000 块英伟达 H100 GPU 上训练完成,为 Meta 旗下的 Facebook、Instagram、WhatsApp 和 Messenger 的新人工智能系统 Meta AI 提供强大的支持。Llama 3 不仅提升了这些平台的 AI 功能,还在各行业掀起了一股热潮,让人们对 AI 开发更加热衷。

令人惊讶的是,过去一年中,大规模模型的推理场景已经占据了英伟达数据中心 40% 的营收。这表明,大规模模型在许多实际应用中确实带来了显著的业务和业绩增长。

此前,多位云计算行业人士曾表示,去年采购英伟达 GPU 主要用于大规模模型的训练。随着大规模模型在实际场景中的广泛应用,算力更多地被用于推理。

除了数据中心业务,英伟达的游戏业务在第一季度实现了26亿美元的营收,同比增长18%。与此同时,汽车芯片和图形工作站芯片的销售额相对较低,分别实现了4.27亿美元和3.29亿美元的销售额。

由于数据中心业务的迅速增长,英伟达在2025财年第一季度取得了令人瞩目的财务表现,展现出强劲的增长势头和盈利能力。2025财年一季度,英伟达的营收达到260亿美元,较上一季度增长18%,同比大幅增长262%,显著超过了分析师预期的246.5亿美元。

根据数据显示,英伟达公司的GAAP净利润为148.81亿美元,同比增长628%,环比增长21%。而非GAAP净利润达到152.38亿美元,同比增长462%,环比增长19%。每股收益为6.12美元。此外,毛利率从上一季度的76.7%提升至78.9%。这些数据表明,英伟达在数据中心领域的增长速度迅猛,市场竞争力显著增强,财务状况非常健康。

02

中国业务急剧下降

英伟达在本季度不仅实现了超出预期的营收,还为未来的稳定增长做出了良好的规划。根据他们的二季度预测,英伟达预计营收将达到280亿美元,预计GAAP毛利率为74.8%,全年毛利率将保持在约70%左右。

这一预期超出了市场的普遍预期,也暂时消除了此前市场对人工智能需求不足的担忧。微软、谷歌、亚马逊和 Meta 等四大科技公司在一季度的财报显示,今年他们在云计算领域的资本投入高达 1770 亿美元,远高于去年的 1190 亿美元。预计到 2025 年,这一数字还将增至 1950 亿美元。这些大额投资预计将继续推动英伟达在数据中心收入和利润的持续增长。

2024 年 GTC 峰会上,黄仁勋展示了新款 Blackwell GPU 芯片 | 图片来源:视觉中国

|特斯拉自动驾驶系统 |

2024 年 GTC 峰会上,黄仁勋展示了新款 Blackwell GPU 芯片 | 图片来源:视觉中国

除了业绩指引,英伟达的 Blackwell 系列芯片的最新进展也备受关注。随着英伟达从 Grace Hopper 芯片到 Blackwell 芯片的过渡,引发了市场对 Hopper 和 H100 产品的需求变化的担忧。据报道,亚马逊网络服务(AWS)暂停了对 NVIDIA Grace Hopper 解决方案的订单,转而等待更强大的 Grace Blackwell 超级芯片的推出。AWS 对此表示,他们并未完全停止对 NVIDIA 最先进芯片的订单,而是在特定项目中进行调整,例如他们与 NVIDIA 共同开发的 Project Ceiba 超级计算机。

对此,黄仁勋表示,Blackwell芯片已经进入生产阶段,预计将在第二季度开始出货,并在第三季度加速。客户将在第四季度完成数据中心的部署,这将为英伟达带来显著的收入增长。这个表现超出外界的预期。

他还强调,尽管市场开始向 H200 和 Blackwell 过渡,但对 Hopper 和 H100 产品的需求依然旺盛。客户希望尽快部署新的基础设施,以提高效率并增加收入,这导致了对旗舰 AI 训练模型的持续需求。

在财报电话会议的最后,黄仁勋提到,为了应对图形处理器(GPU)和定制应用特定集成电路(ASIC)的激烈竞争,英伟达制定了未来十年的技术发展路线图。

他们致力于推进 NVlink、InfiniBand 和以太网计算架构的发展。在 Blackwell 之后,英伟达计划每年推出一款新产品来不断推动技术的进步。他们还制定了以太网的发展路线图,计划很快推出新的网络技术 Spectrum X,并与戴尔合作将其推向市场。此外,英伟达还将继续推出 InfiniBand 计算架构以满足不同需求。

所有这三种计算架构都支持 CUDA 及其整个软件堆栈,为用户提供更快的运行速度和更多的云与数据中心选择。英伟达的创新不仅提高了性能,还降低了总拥有成本(TCO)。凭借其架构,英伟达将引领新一轮的技术革命。

与此同时,英伟达在中国市场的供应情况备受关注。此前,中国市场一直占据英伟达数据中心收入的 20% 至 25%。然而,自去年 10 月美国发布最新芯片出口限制后,英伟达在中国的业务受到了极大限制。2024 财年,中国业务在英伟达营收中的比例只有个位数百分比(约5%)。

今年早些时候,英伟达开始向中国客户提供符合美国出口管制的特供版 AI 芯片 H20。然而,英伟达高管在财报会上承认,今年第一财季公司在中国的销售额「大幅」下降。黄仁勋预计,中国市场未来的竞争将更加激烈,主要由于技术限制加剧了当地市场的竞争。他表示,英伟达将继续尽最大努力为中国客户和市场服务,并强调「我们会尽力的」。

在创纪录的财务表现下,英伟达也面临着一些隐忧。在芯片制造方面,英伟达不仅要面对谷歌、微软、AMD、英特尔、博通等竞争对手的抢订单,还要应对谷歌多年来与博通合作生产自己的AI芯片的情况。此外,亚马逊也宣布推出新的AI芯片,而微软也计划开始生产定制的AI芯片。

另一方面,随着越来越多的通用大模型被训练出来,企业开始将关注点转向人工智能推理。对于头部互联网和大模型公司来说,今年的挑战是将大模型应用到实际场景并实现盈利。而对于其他企业,如何选择适合的大模型并将其融入到生产或业务流程中以创造价值,是更重要的问题。英伟达需要确保其技术优势能够持续提供竞争优势,以应对这些挑战。