公司的上市进程取得了更进一步的进展。

近日,中国证券监督管理委员会(以下简称“证监会”)发布了关于同意深圳市绿联科技股份有限公司(以下简称“绿联科技”或“绿联”)首次公开发行股票注册的批复。目前,绿联科技的注册结果已经变更为“注册生效”。

根据公开信息显示,绿联科技的招股书于2022年6月被深交所受理,随后在2023年1月的上市委会议上通过了IPO。一年后,该公司提交了注册申请,并陆续披露了三则注册稿。最终,绿联科技成功获得了开启上市之门的钥匙。

一、规模效应赋能,收入稳中向好

根据招股书的介绍,绿联科技于2012年成立,主要专注于研发、设计、生产和销售3C消费电子产品,致力于为用户提供全面的数码解决方案。

实际上,绿联科技起源于国内线材型号单一、品控鱼龙混杂的供需剪刀差中,创始人张清森在敏锐洞察到市场痛点后,率先在国内推出不同长度规格的数据线,通过这一举措迅速在市场上树立了“UGREEN绿联”的品牌声誉。

在此之后,绿联科技锚定IT数码配件这一垂直类目,以数码线材为起点不断扩展业务范围。如今的绿联科技已经发展成为一个多元化的3C数码生态系统,产品种类包括传输类、音视频类、充电类、移动周边类、存储类五大系列。

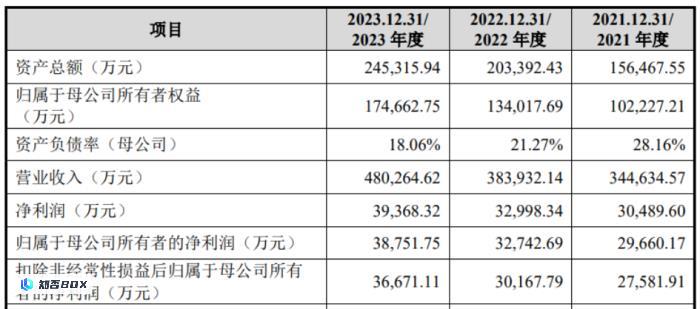

随着产品规模的不断扩大,绿联科技的收入规模也在持续稳健增长。从2021年的34.46亿元增长到2022年的38.39亿元,增幅为11.40%。而到了2023年,收入进一步增至48.03亿元,增幅为25.09%。可以看出,绿联科技在过去三年内的复合年增长率为18.05%。

其中,传输类产品是绿联科技业务规模最大的产品类别,对该公司的收入贡献最为显著。报告期内,传输类产品的销售收入分别为12.35亿元、13.05亿元和14.45亿元,分别占主营业务收入的35.93%、34.05%和30.09%。

与此同时,以充电线、充电器、移动电源为代表的充电类产品分别实现收入7.88亿元、9.81亿元和15.57亿元,占绿联科技主营业务收入的比重由2021年的22.91%增至2023年的32.43%,并以40.60%的复合年增长率成为该公司最具成长性的产品品类。

与此同时,以充电线、充电器、移动电源为代表的充电类产品分别实现收入7.88亿元、9.81亿元和15.57亿元,占绿联科技主营业务收入的比重由2021年的22.91%增至2023年的32.43%,并以40.60%的复合年增长率成为该公司最具成长性的产品品类。

但需注意的是,绿联科技的收入变动与现金流状况却是南辕北辙。尽管该公司的营业收入连续两年稳步增长,但经营活动现金流量净额却出现了截然不同的情况。在2022年,经营活动现金流量净额猛增了200.23%,达到了4.54亿元。然而,到了2023年,这一数字却下跌至1.73亿元,同比下滑了61.82%。

二、运营成本居高不下,压缩了利润空间

绿联科技之所以能在短期内崭露头角,是因为在其他品牌仍然专注于线下销售渠道的大环境下,该公司已经意识到了互联网电商的流量潜力,并将销售重点转移到了线上渠道。同时,在国内主流电商平台进行线上销售的同时,逐步发展了线下经销网络。

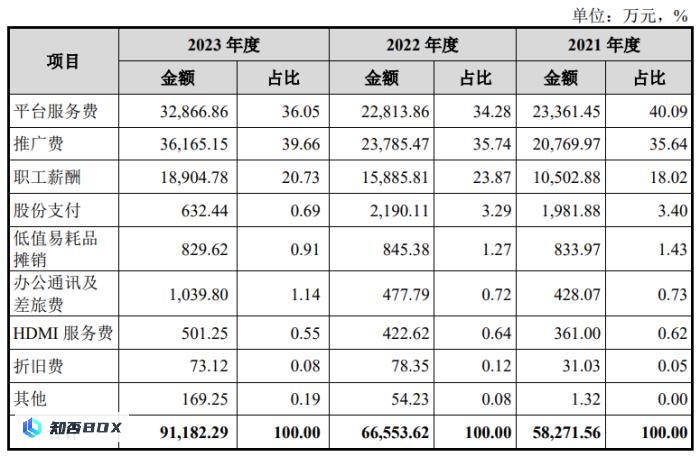

目前,绿联科技通过入驻亚马逊、京东、天猫、速卖通、Lazada、Shopee等国内外主流线上电商平台开展销售。然而,借助这些第三方平台拓展销售渠道的同时,绿联科技也需要支付一定的平台服务费用,包括销售佣金、服务费和仓储费用等。

在2021年、2022年和2023年,绿联科技从线上电商平台获得的收入分别为26.87亿元、29.12亿元和35.90亿元,占主营业务收入的比例分别为78.14%、75.98%和74.77%。这仍然是该公司的主要收入来源。

而随着销售收入的不断增长,绿联科技的平台服务费用也随之增加。该公司支付的平台服务费用分别为2.34亿元、2.28亿元和3.29亿元。此外,该公司的平台、媒体等营销推广费用分别为2.08亿元、2.38亿元和3.62亿元。

报告期同期,绿联科技的销售费用分别为5.83亿元、6.66亿元和9.12亿元,销售费用率分别达到16.91%、17.33%和18.99%,远高于同行业平均值的9.15%、9.74%和10.95%,其中平台服务费与推广费共同占据销售总费用的超过70%。

不仅如此,线上销售附加的快递成本也是一笔不小的支出。绿联科技报告期的物流成本分别为4.37亿元、4.28亿元和5.20亿元,其中快递及运费险费用高达3.93亿元、3.88亿元和4.76亿元,占主营业务成本比例较高,且持续上升

居高不下的经营成本,无疑挤压了绿联科技的盈利空间。报告期内,该公司的净利润分别为3.05亿元、3.30亿元和3.94亿元;扣非后净利润分别为2.76亿元、3.02亿元和3.67亿元,不仅增速缓慢,利润规模甚至不及快递成本支出。

三、研发实力存疑,生产依靠外协

在绿联科技的官方网页中,其将自身定位于一家集研发、设计、生产、销售于一体的国家级高新技术企业。该公司亦在招股书中多次强调自主完成工业设计、结构设计、功能设计及软件研发对产品创新的重要性。

2021年、2022年和2023年,绿联科技自主研发产品的销售金额分别为31.15亿元、34.65亿元和44.12亿元,分别占主营业务收入的90.60%、90.41%和91.89%,均维持在90%以上,并保持稳定增长态势。

2021年、2022年和2023年,绿联科技自主研发产品的销售金额分别为31.15亿元、34.65亿元和44.12亿元,分别占主营业务收入的90.60%、90.41%和91.89%,均维持在90%以上,并保持稳定增长态势。

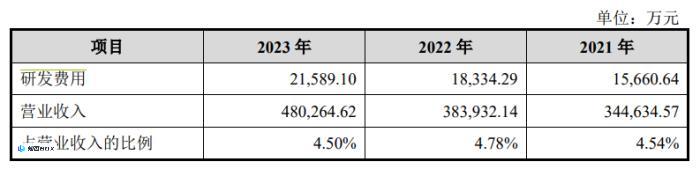

报告期各期,绿联科技的研发费用逐年增长,从2021年的1.57亿元增加到2023年的2.16亿元,研发费用年复合增长率为17.41%。该公司2021年至2023年的累计研发投入金额约为5.56亿元,占累计营业收入的4.60%。

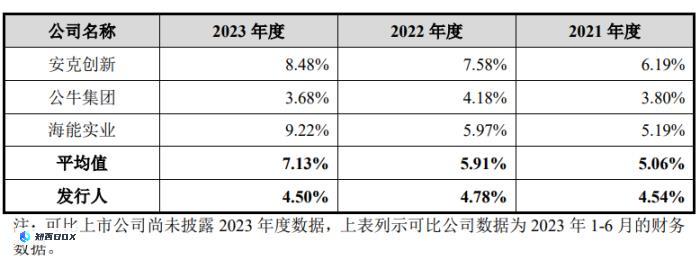

不过,在研发费用远不及销售费用的同时,绿联科技的研发费用率也在同行业可比公司中“掉队”。具体而言,绿联科技的研发费用率为4.54%、4.78%和4.50%,低于同行业平均水平的5.06%、5.91%和7.13%,且差距越来越大。

绿联科技在招股书中解释称,出现此类情况的主要原因是因为该公司在报告期内的收入增速较快,导致尽管在报告期内加大了研发投入的力度,但研发费用率仍然低于可比上市公司的平均水平。

截至最新招股书签署日,绿联科技拥有800余项境内专利和700余项境外专利,但其中发明专利仅有17项,外观设计专利则高达1200项。换句话说,绿联已落地的研发成果技术含量不足,因而被外界质疑能否匹配“科技”名头。

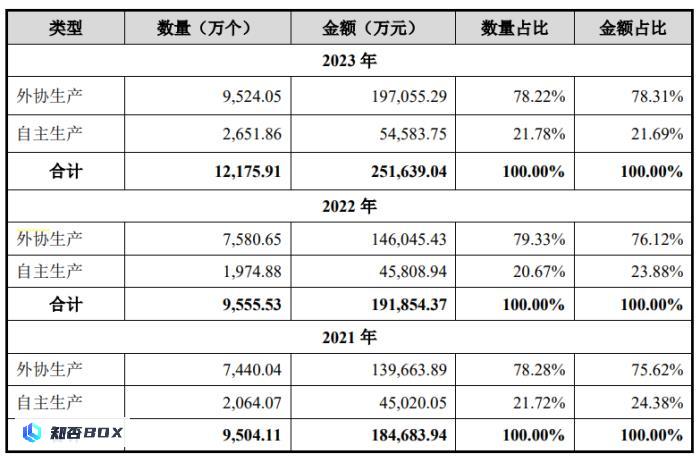

根据招股书披露,绿联科技的产业链并非完全独立自主,该公司仅进行自主研发,生产环节则采取主要依赖外协生产、少量自主生产的模式。报告期内,其来自外协生产的产品数量占比高达78.28%、79.33%和78.22%。

在绿联科技看来,此类生产模式可以充分利用珠三角地区成熟丰富的3C消费电子加工资源,也能够使该公司更加专注于产品的原创设计、供应链管理和销售渠道的开发与维护等附加值更高的环节。

绿联科技补充称,该公司的自主生产主要由海盈智联、志泽科技两家子公司承担,不过,其未将某一产品品类交由生产子公司生产,而是将其与外协厂商同样纳入供应商管理体系,对生产子公司的产品质量、供货价格等进行市场化考核及管理。

四、左手高额募资,右手大笔分红

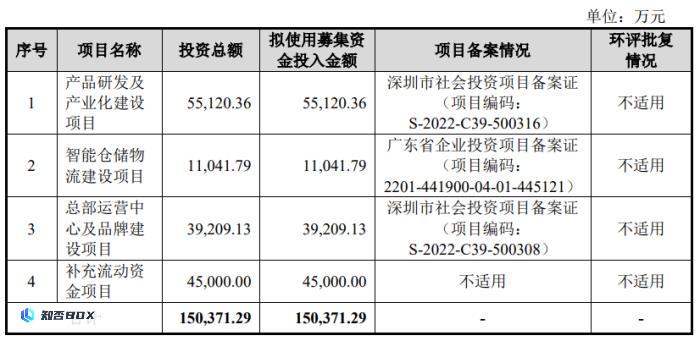

四、左手高额募资,右手大笔分红本次冲刺上市,绿联科技计划募资约15.04亿元,其中5.51亿元将用于产品研发及产业化建设项目,1.10亿元将用于智能仓储物流建设项目,3.92亿元将用于总部运营中心及品牌建设项目,另外4.5亿元将用于补充流动资金。

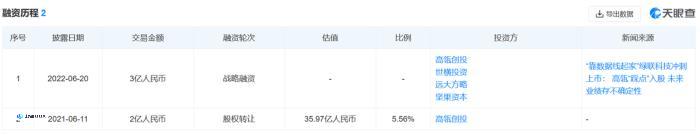

然而,贝多财经发现,绿联科技并不是急于上市融资的原因是缺钱。根据天眼查的信息显示,高瓴创投在2021年5月通过受让张清森、陈俊灵持有的5.56%股权的方式,成为绿联科技的股东,当时绿联科技的估值约为35.97亿元。

次年6月,高瓴创投又以2.5亿元的价格认购绿联科技新增约的1111.34万股股份,此外,深圳世横、远大方略、坚果核力等投资方也参与了此次战略融资,总交易金额为3亿元。

根据最新招股书签署日的数据,绿联科技的创始人、董事长张清森是该公司的第一大股东、控股股东和实际控制人,他直接持股50.3019%;副董事长陈俊灵持股19.2880%,同时也是该公司的自然人股东之一。

同时,绿联咨询持有绿联科技14.2471%的股份,绿联和顺持股4.6865%,和顺四号持股0.4617%,和顺三号持股0.4294%,和顺二号持股0.3781%,上述机构均为该公司的员工持股平台。高瓴锡恒持股9.3740%,深圳世横持股0.3333%,远大方略、坚果核力均分别持股0.2500%。

不仅引入外部资本补充能力,绿联科技的股权激励政策可谓非常慷慨。该公司2021年和2022年的现金分红分别为1.20亿元和5974.56万元,分红对象主要为股东张清森、陈俊灵及绿联咨询、绿联和顺等。

此前招股书披露,绿联科技2019年和2020年分别实行现金分红5000万元和1.70亿元。根据这些数据计算,该公司在过去五年内共进行了7次股利分配,总计现金分红接近4亿元。根据公司的股权结构,大部分现金流入了张清森和陈俊灵的个人账户。

对于深交所关于大额现金分红的必要性、合理性,以及资金流向和最终用途的问询,绿联科技在回复函中称,该公司认为进行大额现金分红是必要且合理的,因为公司的现金流和经营业绩能够支持这一举措。同时,自然人股东主要将分红资金用于购买理财、保险产品,购买房产,以及日常消费等活动。

而根据3月15日公布的《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》,严密关注拟上市企业是否存在上市前突击“清仓式”分红等情形,严防严查,并实行负面清单式管理。

根据“国九条”的规定,对上市公司进行严格的持续监管。加强信息披露和公司治理监管,全面完善减持规则体系,强化对上市公司现金分红的监管,推动上市公司提升投资价值。

五、结语

五、结语绿联科技在招股书中透露,预计到2024年第一季度,公司的营业收入预计将达到12.86亿元,较去年同期增长27.17%;净利润预计为1.05亿元,较去年同期增长13.12%;扣除非经常性损益后的净利润预计为1.01亿元,较去年同期增长17.11%。

单就未来业绩发展态势来看,身处行业领先地位的绿联科技能够继续凭借规模优势,持续驱动效益增长。然而,如果企业无法保证持续的研发创新与产品迭代,客户可能会因为品牌缺乏生命力而逐渐流失。

对绿联科技而言,成功上市并非终点,而是其进入资本市场聚光灯下的新起点。在未来之路上等待它的,不仅是源于消费者口碑的积累,还有来自二级市场投资者的长期观察。